最新の記事

アーカイブ

カテゴリー

【一般社団法人相続診断協会様のイベントに登壇します!】

きたる12月1日に開催される、一般社団法人相続診断協会様のイベントに、

同協会編集の書籍『良い相続・悪い相続「チャートで把握する相続危険度」(日本法令)』

の執筆者として、登壇することになりました。

同書籍は、10数名の著者が寄稿した相続事案にまつわる体験談を集めたものです。

寄稿依頼をいただいたので、気軽に書いて送ったら、こんなことになってしまいました(笑)。

約10分という時間で、何を伝えられるのか、非常に悩んでいますが、お時間のある方はぜひ見に来ていただければ幸いです。

また、ご興味がある方は、書籍も買ってみてください(ちなみに印税は1円も入りません。)。

なお、さらに別の書籍の出版企画が進行中です。

よろしくお願い申し上げます。

(弁護士 國安耕太)

死後事務委任契約6

さて、これまで、死後事務委任契約についての概略を見てきました。

ただ、実は、死後事務委任契約だけでは、おひとりさまの終活としては、不十分です。

死後事務委任契約は、あくまでも故人である被相続人の財産以外についての要望を規定しているものです。

財産については、基本的には「遺言書」で規定しなければなりません。

むしろ、死後事務委任契約は、遺言書ではカバーできない自分が亡くなった後の諸手続や葬儀・埋葬等に関する事務について、被相続人の要望を実現するために考えられた手法なのです。

この点を踏まえて、先週(11月12日)、あさ出版様から上梓した著書『おひとりさまの終活「死後事務委任」』でも、死後事務委任契約だけでなく、遺言書や家族信託、成年後見制度等にも触れています。

おひとりさまや死後事務委任に興味がある方のみならず、終活についての知識を一通り得たい方にも最適な内容となっています。

終活のバイブルとしてご活用いただければ幸いです。

(弁護士 國安耕太)

あさ出版様から著書『おひとりさまの終活「死後事務委任」』を上梓いたします(11月12日発売予定)

現在、日本は65歳以上の人口の割合が全人口の21%を超え、超高齢社会を迎えています。また、国勢調査では、高齢者の6人に1人が、一人暮らしをされているとされています。

生涯未婚率の上昇、出生率の低下など、超高齢社会の原因が今後も改善しなければ、“おひとりさま”社会がやってくるのは目前です。ニュースで耳にする孤独死も他人事では済まされなくなってきています。

実際、安心して晩年を過ごしたいとおっしゃる方々からのご相談も、年々増加してきています。

このような背景のなか、あさ出版様の編集者である小川様と知己を得、今後のおひとりさま社会について話をする中で、おひとりさまの終活についての書籍を執筆することになりました。

超高齢社会という日本社会の実情を踏まえ、最近話題となることの多い死後事務委任のほか遺言・家族信託・成年後見などおひとりさまの終活にかかわるトピックについて、まとめております。

ご自身の終活だけでなくご両親などの終活にもお役に立てれば幸いです。

(弁護士 國安耕太)

死後事務委任契約5

死後事務として、埋葬、散骨等に関する手続きを依頼する場合、注意しなければならないことがあります。

まず、現在、日本では99%が火葬となっていますが、法律上は土葬も可能です。

ただ、場所によっては、条例等で土葬が禁止されています。

たとえば、東京都の大部分は土葬禁止区域に指定されています*1。

また、各墓地によって土葬が禁止されている場合があります。

そのため、土葬を希望する場合は、これらに違反しない墓地を選択する必要があります。

つぎに、遺骨についても様々な規制があります。

まず、遺骨は墓地以外の場所に埋蔵することはできません*2。

そのため、自宅で遺骨を保管することは可能ですが、庭や畑に埋めたりすることはできません。

また、遺骨をそのまま山中や海中に撒くことは、犯罪になります*3。

さらに、自治体によっては粉骨して粉状にした遺骨を撒くことも禁止しています。

このように、埋葬、散骨等に関しては各種規制がありますので、実際に依頼する場合は、これらの規制に注意して行うことが必要です。

(弁護士 國安耕太)

*1 港区墓地等の経営の許可等に関する条例施行規則

7条(土葬禁止地域の指定)

条例第十四条第一項の規定により区長が指定する土葬を禁止する地域は、区内全域とする。

*2 墓地埋葬法

4条1項

埋葬または焼骨の埋蔵は、墓地以外の区域に、これを行つてはならない。

*3 刑法

190条(死体損壊等)

死体、遺骨、遺髪又は棺に納めてある物を損壊し、遺棄し、または領得した者は、三年以下の懲役に処する。

死後事務委任契約4

さて、前回は、誰に死後事務委任の受任者になってもらうのか、ということについて話をしました。

では、つぎに、死後事務として、どのような内容を委任したらいいのでしょうか。

一般的には、次のような事項を定めておくことが多いです。

・病院の退院手続きと精算

・葬儀、火葬に関する手続き

・埋葬、散骨等に関する手続き

・自宅賃料の支払い、解約手続き

・ガス、水道、電気などの解約手続き

・遺品整理など

もちろん、死後事務委任契約は委任者と受任者との間の契約ですから、基本的にはどのような内容を定めても構いません。

ただ、財産に関する事項は、遺言書等の定めが優先されますので、ご注意ください。

(弁護士 國安耕太)

死後事務委任契約3

では、実際に死後事務委任の契約はどのように進めていけばよいのでしょうか。

まず、誰に死後事務委任の受任者になってもらうのか、という問題があります。

もちろん、遠い親族や友人、知人と契約することも可能です。

ただ、自分が歳を取れば、その分親族や友人、知人も歳を取ります。

死後事務の中には、慣れていないと面倒な手続きもありますから、頼んだ時は簡単にできると思っていたことでも、後々自分でやることが難しくなってしまう可能性もあります。

実際、友人に死後事務を委任され引き受けたものの、亡くなられたあと手続きをしようとしてうまくいかず、受任者の方が専門家に依頼することになってしまったというケースもあるほどです。

そのため、場合によっては、専門家に依頼することを検討してみることをお勧めします。

また、親族や友人、知人に依頼するのか、専門家に依頼するのかといった表面的なことよりも、もっと重要な本質的なことがあります。

それは、信頼できる相手に依頼する、ということです。

実際に死後事務が行われるとき、当然のことながら、委任者は亡くなっています。

依頼した相手が契約のとおりに実行してくれたのかを確かめることはできないのです。

そのため、何よりもまず自分の信頼できる相手に依頼する、ということを心掛けてもらいたいと思います。

(弁護士 國安耕太)

死後事務委任契約2

前回お伝えした通り、死後事務委任契約は、自分が亡くなった後の諸手続や葬儀・埋葬等に関する事務(死後事務)を第三者に委託する契約です。

ある人が亡くなったあとの諸手続は、残された家族や親族が行うことが前提になっています。

葬儀を取り仕切ったり、埋葬の手配をしたり、借家の解約や引渡しをしたりといった死後事務は、誰かが自動的にやってくれるものではありません。

役所がなんとかしてくれる、と思うかもしれませんが、そんなことはありません。

役所は何もしてくれません。

仮に役所の担当者がとてもいい人で、何とかしてあげたいと思っていたとしても、法的権限がない限り、そもそも何かをすることはできないのです。

以前、テレビを見ていたら、身寄りのない方が亡くなった際、「銀行に預金を預けているので、死んだらそのお金を使って埋葬して欲しい」といった書置きが自宅で見つかったといった話が出てきました。

もし、このような書置きがあったとしても、役所が銀行に行って預金をおろすことはできません。

役所には、そのような法的権限がないからです。

亡くなったときに他人に迷惑をかけたくないという理由で、自分の葬儀費用を残しておく人は多いと聞きます。

しかし、ただ葬儀費用を残しておくだけでは、そのお金を目的通りに使用することはできませんし、自分の思い通りの終活を完了することもできません。

そのため、死後事務を家族や親族に頼むことができない場合や、思い通りの終活をしたい方は、死後事務委任契約を検討することをお勧めします。

(弁護士 國安耕太)

死後事務委任契約1

みなさんは、「死後事務委任契約」という言葉を聞いたことはありますか?

死後事務委任契約は、委任者が、第三者に対して、自分が亡くなった後の諸手続や葬儀・埋葬等に関する事務(死後事務)に関する代理権を付与して、処理を代行してもらうという内容の契約です。

通常、このような死後事務は、残された家族や親族が行っています。

もちろん行ってくれる家族や親族がいるのであれば、死後事務を委任する必要はありません。

そのため、現時点で死後事務委任契約を必要としている方はそう多くはないかもしれません。

しかし、一説によれば、2040年には65歳以上の単身世帯が2割を超えるとも言われています。

このようないわゆる「おひとりさま」が増えてくると、死後事務を家族や親族に頼むことは難しくなってくる可能性があります。

また、同様に、高齢の夫婦で身寄りがなかったり、親族と疎遠だったりする場合にも、死後事務を家族や親族に頼むことができないということが考えられます。

このような場合に備えて予め死後事務を代行してもらう契約、これが死後事務委任契約です。

今後は、死後事務を家族や親族に頼むことができない方も増えてくると思いますので、次回以降、死後事務委任契約の基本について話をしていきたいと思います。

(弁護士 國安耕太)

新しい相続対策(民事信託7)

さて、先週まで、新しい相続対策として、民事信託制度の概要を見てきました。

委託者の意思能力に問題が生じた場合や、財産の承継者の順番を決めたい場合、承継させる財産の使用・処分を制限したい場合など、民事信託が有用な場面は多々あります。

しかし、民事信託とて万能の制度ではありません。

もっとも注意しなければならないのは、民事信託が、当事者を長期間拘束する制度である、ということです。

そのため、様々な場面を想定したうえで、適切に設定をしないと、かえって財産の承継に支障をきたしてしまう可能性があります。

民事信託は、あくまでもツールです。

場合によっては、遺言を利用した方が良い場合もありますし、一般社団法人を利用した方が良い場合もあります。

民事信託を使うことが目的ではなく、目的にあわせて、民事信託を含めた適切な制度を選択することが重要なのです。

ある程度の類型化は可能ですが、何が最適解なのかは、その家族ごと、そして、どのように財産を承継させたいと思うのかによって変わってきます。

ぜひご自身にとってベストの解決策を見つめていただければ幸いです。

(弁護士 國安耕太)

新しい相続対策(民事信託6:承継した財産の使用・処分を制限したい場合)

亡くなった後、自分の財産をどのように承継して欲しいかについては、遺言であらかじめ決めておくことができます。

しかし、遺言の場合、承継した財産をどのように使用・処分するのかは、当該財産を承継した相続人の自由であり、遺言者が承継した財産をどのように使用・処分するのかを指定することはできません。

たとえば、先祖伝来の土地建物を長男に相続させる、できれば売却しないで自宅として使用して欲しい、と遺言書に記載していたとしても、土地建物を相続した長男は、これに従っても良いですし、従わなくても構いません。

相続人である長男は、遺言者の意思に従わなければならない法的義務はないのです。

これに対し、信託を活用した場合、委託者の希望通りに、承継した財産の使用・処分を制限することができる可能性があります。

たとえば、先祖伝来の土地建物に信託を設定し、受託者を長男とします。

そして、この信託契約において、受託者に土地建物の売却権限を付与しなければ、長男は土地建物を売却することはできません。

他方で、収益不動産に信託を設定し、その信託契約において、受託者である長男に対し、第三者に賃貸する権限や裁量により信託不動産を換価処分する権限を与えておくこともできます。

この場合、受託者である長男は、自己の判断で、第三者に賃貸したり、売却することもできることになります。

このように委託者のニーズに合わせて、契約内容を変更することができるのも、信託を活用する大きなメリットといえます。

(弁護士 國安耕太)

新しい相続対策(民事信託5:財産の承継順位を決めておきたい場合)

亡くなった後、自分の財産をどのように承継して欲しいかについては、遺言であらかじめ決めておくことができます。

しかし、遺言の場合、つぎの承継者を指定できるにすぎず、その後の承継について決めることはできません。

たとえば、先祖伝来の土地建物について、自分の死後はまず、妻に相続させ、妻の死後は長男に相続させたいと思っていたとしても、遺言では、妻に相続させることまでしか決めることはできません。

これに対し、信託を活用した場合、委託者の希望通りに、承継者の順番を決めることができる可能性があります。

たとえば、先祖伝来の土地建物に信託を設定し、当初は、自身を第1次受益者とします。

そして、この信託契約において、第2次受益者を妻、第3次受益者を長男と指定することにより、承継者の順番を決めることができます。

もちろん、長男が先に亡くなってしまったような場合など不測の事態が生じたときは、当初の予定通りに承継できないこともあります。

しかし、財産の承継にこだわりがある場合に、それを実現しうる制度が存在するかしないかは、大きな違いではないかと思います。

また、この制度を活用することで、事業承継を円滑に進めることができる可能性もありますし、相続の生前対策となる可能性もあります。

その意味でも、委託者の希望通りに、承継者の順番を決めることができる可能性がある、というのは重要な意味を持ってくるといえます。

(弁護士 國安耕太)

新しい相続対策(民事信託4:委託者の意思能力に問題が生じた場合)

委託者の意思能力に問題が生じた場合、たとえば、委託者が認知症に罹患した場合、実質的に財産が凍結されてしまうことになります。

すなわち、財産の処分等を行うためには、意思表示をすることができなければなりません。

しかし、委託者が認知症に罹患した場合、本人は、意思表示をすることは困難ですから、財産の処分等を行うことができません。

そのため、たとえば、老人ホームの入居料を支払うために自宅の不動産を売却しようと思っても、それはできない、ということになります。

そのような時に備えて、成年後見という制度があるにはあります。

ところが、成年後見人が、実際に被後見人の自宅の不動産を売却するためには、家庭裁判所に対して、不動産を売却することについての必要性や妥当性を訴え、売却を許可してもらわなければならず、非常に困難なのです。

そこで、このような場合に備えて、自宅の不動産について、委託者兼受益者を親、受託者を子どもとする信託を組成しておく、ということが考えられます。

そして、信託契約の条項で、当該不動産の処分権限を認めておけば、受託者を売主として信託不動産を売却することができます。

なお、受託者の権限は、信託目的の範囲内で、自由に定めることができます。

そのため、処分権限はなく、管理権限のみと定めることも可能です。

このように、民事信託を利用することで、委託者が認知症に罹患した場合等委託者の意思能力に問題が生じた場合に、実質的に財産が凍結されてしまう事態を回避することができる可能性があるのです。

(弁護士 國安耕太)

新しい相続対策(民事信託3:制度の概要)

民事信託は、受託者が、特定の委託者から、営利を目的とせず、反復継続しないで引き受ける信託をいいます。

実は、信託法とは別に信託業法という法律があり、受託者が、「信託の引受けを行う営業」を行う場合、信託業の免許が必要になります(信託業法2条1項、3条)。

この信託業法の適用を回避するため、「営業」もあたらないこと、すなわち、営利の目的をもって反復継続して行わないことが必要となります。

そのため、複数の依頼者から依頼を受けて受託者になることはできません。

他方で、受託者が信託報酬を受け取ることは禁止されていません。

ただし、信託行為に受託者が信託財産から信託報酬を受ける旨の定めがある場合に限ります(信託法54条)。

なお、未成年は受託者になることができませんが(信託法7条)、法人は受託者になることができます。

さて、このような民事信託ですが、この制度を利用した場合の主たるメリットは、つぎの3つに集約されます。

1つ目は、委託者の意思能力に問題が生じた場合(委託者が認知症に罹患した場合など)、実質的に財産が凍結してしまいますが、そのような事態を回避することができる可能性があります。

2つ目は、遺言等では、つぎの承継者を指定できるにすぎないのに対し、委託者の希望通りに、承継者の順番を決めることができる可能性があります。

3つ目は、遺言等では承継者が承継した財産をどのように使用・処分するのか指定することはできませんが、使用・処分を制限することができる可能性があります。

では、それぞれ、どのような場面で有用なのか、具体的に見ていきましょう。

(弁護士 國安耕太)

新しい相続対策(民事信託2:信託法改正)

我が国においては、従前、「信託」といえば、信託銀行等が取り扱っている商事信託(信託を利用した金融商品)を指しており、委託者=受益者であることが原則でした。

しかし、本来、「信託」とは、委託者が受託者に対して財産権の移転等の処分をし、一定の目的(信託目的)に従って、受託者が、受益者のために財産(信託財産)の管理、処分をすることをいいます。

要するに、信託制度は、委託者が、受益者のために、受託者に対し、委託者の所有する財産の管理等を委ねる、という制度です。

すなわち、本来的には、委託者=受益者でなければならない、というものではありません。

むしろ、歴史的には、中世ヨーロッパの十字軍遠征の際、遠征する兵士が、信頼できる人に財産を譲渡し、そこから得た収益を残された家族に渡すための制度として利用されたといわれる制度です。

そのため、委託者≠受益者が本来の姿であるといってよいかもしれません。

そこで、信託という優れた制度を商事信託のみならず、後見的な財産管理や財産の承継を目的とした民事信託の分野でも活用できるよう2006年(平成18年)12月(2007年9月施行)に、信託法が改正されました。

改正された信託法では、多様な信託目的に応じられるようにするため、受託者の義務の合理化、受益者の権利行使の強化を図りつつ、その一方で信託制度を柔軟に運用できるようにし、従前の信託法では認められていなかった、自己信託、遺言代用信託、受益者連続信託等も新たに認められています。

このように、大きく変わった信託法ですが、今回は、その中でも、新しい相続対策として、民事信託の制度とその活用について考えていってみたいと思います。

(弁護士 國安耕太)

新しい相続対策(民事信託1)

相続紛争を避けるもっとも有効な手段の一つが「遺言書」を作成することです。

しかし、遺言では解決できない問題もあります。

たとえば、遺言者(被相続人)が、自分の財産を、最初は妻に、その後は自分の弟にあげたいと思っていたとします。

しかし、遺言では、自分の財産誰に承継させるかを決めることができるのみで、自分の財産を承継した人がそれを誰に承継させるのかを決めることはできません。

では、どうすればいいのか。

この悩みを解決する一つの方法として考えられるのが、「民事信託」という制度の活用です。

もちろん、民事信託がすべてのケースで妥当するわけではありませんし、民事信託ですべての問題が解決するわけではありません。

しかし、遺言とは別に、民事信託という選択肢を知っているかどうかで、解決できる問題があることも確かです。

そこで、次回以降、民事信託について解説をしていきます。

(弁護士 國安耕太)

相続セミナーに登壇します!の続き

さて、先週、実は、「財産がない」「家族の仲が良い」というのは、相続対策をしない理由には、まったくならない、ということをお伝えしました。

その理由は、後述の1月30日に行われる相続セミナーでお話しますが、相続紛争を避ける有効な手段の一つが「遺言書」を作成することです。

遺言(相続をめぐる法律関係9参照)を作成しておけば、誰にどのような財産を相続させるのかを自由に決めておくことができます。

ただし、遺留分(相続をめぐる法律関係8参照)に注意する必要があります。

このように、相続対策という観点からは、遺言を作成するというのは非常に重要かつ有効な手段で、これによって解決することができることが多々あります。

しかし、遺言では解決できない問題もあります。

たとえば、遺言者(被相続人)が、自分の財産を、最初は妻に、その後は自分の弟に上げたいと思っていたとしても、これを遺言によって実現することはできません。

では、どうすればいいのか。

この悩みを解決する一つの方法として考えられるのが、「民事信託」という制度の活用です。

もちろん、民事信託がすべてのケースで妥当するわけではありませんし、民事信託ですべての問題が解決するわけではありません。

しかし、遺言とは別に、民事信託という選択肢を知っているかどうかで、解決できる問題があることも確かです。

後述の1月30日に行われる相続セミナーでは、この民事信託を専門とする司法書士の方も登壇されます。

ぜひ一度、民事信託についても勉強してみてください。

(弁護士 國安 耕太)

*株式会社オウケイウェイヴ社主催の下記相続セミナーに登壇いたします。

参加費は無料となっていますので、ぜひ参加をご検討ください。

日時:2019/1/30水19:00~20:00

場所:東京都渋谷区恵比寿1-19-15 ウノサワ東急ビル5F

オウケイウェイヴ内セミナールーム

申込:okgaia@ml.okwave.co.jp

相続セミナーに登壇します!

株式会社オウケイウェイヴ社主催の下記相続セミナーに登壇いたします。

参加費は無料となっていますので、ぜひ参加をご検討ください。

日時:2019/1/30水19:00~20:00

場所:東京都渋谷区恵比寿1‐19‐15 ウノサワ東急ビル5F

オウケイウェイヴ内セミナールーム

申込:okgaia@ml.okwave.co.jp

さて、昨年、第12回まで相続をめぐる法律関係について解説をしてきました。

しかし、知識としてはその内容を理解しつつも、多くの方が、

「相続でもめるほど財産がないから」

「うちの家族は仲が良いから」

と思ったのではないでしょうか。

しかし、実は、「財産がない」というのは、相続対策をしない理由には、まったくなりません。

同様に、「家族の仲が良い」、というのも、相続対策をしない理由には、まったくなりません。

一体どういうことなのか。

気になった方は、ぜひ上記セミナーにいらしてください。

お待ちしております。

(弁護士 國安耕太)

相続をめぐる法律関係12 自筆証書遺言に関する法改正

第12回のテーマは、自筆証書遺言に関する法改正です。

現行法において、自筆証書遺言を作成するためには、遺言者が遺言内容の全文を自署する必要があり、遺言に添付する財産目録をパソコンで作成したり、通帳のコピーを遺言に添付することは認められていません。

そのため、特に財産が多数ある場合には、財産目録を含め、遺言の全てを手書きで作成しなければならず、遺言者にとって相当な負担がありました。

しかし、今回、相続法が改正されたことにより、自筆証書遺言を作成する場合に、パソコンで財産目録を作成したり、通帳のコピーを添付することができるようになりました(改正民法968条2項)。

目録を手書きで作成しない場合には、偽造を防止のため、目録の枚数ごとに遺言者が署名捺印しなければなりません。

自筆証書遺言の方式緩和に関する改正法は、平成31年1月13日に施行されます。

それ以前に自筆証書遺言を作成する場合には、現行法が適用されますので、全て手書きで作成するよう注意してください。

また、今回の法改正により、自筆証書遺言を法務局で保管する制度も創設されました。

遺言者が申請すれば、法務局で遺言を保管してくれるため、遺言書の紛失や隠匿を防止することができます(法務局における遺言書の保管等に関する法律4条1項)。

また、遺言者の死亡後には、相続人が遺言書の写しの請求や閲覧をすることができます(同法9条1項)。

法務局における遺言書の保管等に関する法律の施行日は、平成32年7月10日です。

それ以前には、法務局において遺言書の保管を申請することはできませんので、注意してください。

(弁護士 松村 彩)

相続をめぐる法律関係11 遺贈

第11回のテーマは、遺贈です。

遺言により、被相続人の財産の全部または一部を、相続人または相続人以外の者に贈与することを「遺贈」といいます(民法964条)。

相続人以外の者に財産を遺したい場合には、遺言を作成しておく必要があります。

特に、内縁関係の場合には、夫婦としての実態があったとしても法律上の相続権は認められませんので、遺言を作成しておく意味があるといえます。

遺贈の方法としては、「A不動産をXに遺贈する」というように特定の具体的な財産を対象とする方法(特定遺贈)と「遺産全部をXに遺贈する」「遺産の2分の1をXに遺贈する」というように遺産全体の全部または一部を対象とする方法(包括遺贈)があります。

遺贈を受けることができる者(受遺者)は、自然人に限られず、法人や胎児も可能です(民法965条、886条)。

ただし、遺言者の死亡以前に受遺者が死亡したときは、遺贈の効力は生じません(民法994条)。

また、受遺者は、原則として遺贈を放棄することもできます。

なお、「遺産全部をXに遺贈する」というように、他の相続人の遺留分を侵害する遺言を作成した場合には、遺留分を有する相続人により遺留分減殺請求がなされる余地があります。

次回は、「自筆証書遺言に関する法改正」についてご紹介します。

(弁護士 松村 彩)

相続をめぐる法律関係10 遺産分割

第10回のテーマは、遺産分割です。

共同相続人は、被相続人が遺言で禁じた場合を除き、いつでも、協議で遺産を分割することができます。

遺産分割協議は、共同相続人全員で行わなければならず、一部の者を除外した場合、除外された相続人は再分割を求めることができます。

遺産分割をするためには、前提として、①分割の当事者(相続人)が確定していること、②分割の基準となる相続人の具体的相続分が確定していること、③分割の対象となる相続財産の範囲が確定していることが必要です。

そのため、この点に争いがある場合には、裁判所の手続きにより確定することが必要です。

遺産分割について、共同相続人間で協議が調わないとき又は協議をすることができないときは、当事者である共同相続人は、家庭裁判所に対して遺産分割の調停を申し立てることができます。

遺産分割調停手続きでは、調停委員が、当事者双方から事情を聞いたり、必要に応じて資料の提出を求めたりするなかで、話合いによる解決を目指していきます。

調停手続きにおいて、話合いにより解決することができた場合には、合意の内容を明記した調停調書を作成することになります。

他方で、調停手続きにおいて、話合いにより解決することができなかった場合には、審判(裁判官が判断を決定する手続き)により遺産分割がなされます。

次回は、「遺贈」についてご紹介します。

(弁護士 松村 彩)

相続をめぐる法律関係9 遺言

第9回のテーマは、遺言です。

遺言は、15歳以上の者で、合理的な判断能力としての遺言能力を備えていれば作成することができます。

遺言の普通方式には、①自筆証書遺言、②公正証書遺言、③秘密証書遺言の3種類があります。

①自筆証書遺言は、遺言者が、遺言内容の全文、日付、氏名を自書して判を押して作成する遺言です(民法968条1項)。

法律家の関与なく、遺言作成者が単独で自由に作成することができるため、最も安価な方法といえます。

ただし、遺言者の真意を確実に実現させる必要があるため、遺言には厳格な方式が定められています。

そのため、その方式に従わない遺言は無効になってしまうため、自筆証書遺言作成にあたっては、方式を誤らないよう注意する必要があります。

②公正証書遺言は、遺言者が公証役場に出向き、口頭で公証人に遺言の内容を伝え、公証人がその内容を文章化し、遺言者が内容を確認した上で署名押印することにより作成するものです。

自筆証書遺言とは異なり、公証人の関与により作成しますので方式の不備で遺言が無効になるリスクを下げることができます。

ただし、証人の立会が必要になるほか、公正証書遺言作成には手数料がかかりますので、あらかじめ公証役場で手数料を確認するようにしてください。

③秘密証書遺言は、遺言者が、遺言の内容を記載した書面に署名押印をした上で、これを封じ、遺言書に押印した印章と同じ印章で封印した上、公証人及び証人2人の前にその封書を提出し、自己の遺言書である旨及びその筆者の氏名及び住所を申述し、公証人が、その封紙上に日付及び遺言者の申述を記載した後、遺言者及び証人2人と共にその封紙に署名押印することにより作成するものです。

秘密証書遺言は、遺言の内容を秘密にすることができる点で利点がありますが、手続きが煩雑であり、公証人に支払う手数料も要するため、あまり利用されていないといえます。

次回は、「遺産分割」についてご紹介します。

(弁護士 松村 彩)

相続をめぐる法律関係8 遺留分

第8回のテーマは、遺留分です。

遺言の自由を制限して、一定範囲の相続人のために法律上必ず留保される相続分の一定割合を「遺留分」といいます。

民法上、遺留分を有する者は、被相続人の兄弟姉妹以外の相続人、つまり、①子および代襲相続者、②直系尊属(被相続人の両親等)、③配偶者になります。

遺留分の割合は民法上、以下のように定められています。

①直系尊属のみが相続人である場合

被相続人の財産の3分の1になります。

例えば、被相続人の両親のみが相続人である場合に、被相続人が「父親にだけ財産を相続させる」との遺言を作成していたとします。

この場合、民法の規定に従えば、被相続人の母親は2分の1の相続分を有していたはずです。

そのため、被相続人の母親は、本来の相続分2分1×3分の1=6分の1を遺留分として有することになります。

よって、父親にだけ財産を相続させる旨の遺言があったとしても、被相続人の母親は、遺留分あることを主張して、遺産のうち6分の1を取得することができます。

②それ以外の場合

被相続人の財産の2分の1になります。

例えば、配偶者と子2人が相続人ある場合の、子1人の遺留分は、以下の計算により求めることができます。

民法の規定に従えば、子1人は、子全体の相続分2分の1÷2人=4分の1の相続分を有していたことになりますので、4分の1×2分の1=8分の1を遺留分を有することになります。

なお、相続開始および減殺すべき贈与又は遺贈があったことを知った時から1年以内に自己の遺留分を主張する遺留分減殺請求をしなければなりませんので、注意してください。

次回は、「遺言」についてご紹介します。

(弁護士 松村 彩)

相続をめぐる法律関係7 相続人の相続分

第7回のテーマは、相続人の相続分です。

相続人が複数いる場合に、各相続人が財産を受け継ぐことができる割合を「相続分」といいます。

相続分については、被相続人の遺言により指定がされているときには、それに従い、遺言がない場合には民法の定める割合に従うことになります。

民法の規定に従うと、相続分は以下のようになります。

①子のみが相続人になるとき

子が複数いる場合には、子の間で均等に相続分を分けることになります。

なお、非嫡出子(法律上の婚姻関係にない男女の間に生まれた子)であっても、嫡出子(法律上の婚姻関係にある男女の間に生まれた子)と同じ相続分を取得することになります。

②配偶者と子が相続人であるとき

その相続分は、配偶者と子とで各2分の1になります。

なお、子が複数いる場合には、子の相続分2分の1を均等に分けることになります。

例えば、配偶者と子2人がいる場合には、配偶者の相続分が2分の1、子の相続分は各自4分の1となります。

③配偶者と直系尊属(被相続人の両親等)が相続人であるとき

その相続分は、配偶者が3分の2、直系尊属が3分の1になります。

たとえば、被相続人の両親ともが相続人になる場合には、配偶者の相続分が3分の2、被相続人の両親が3分の1(被相続人の父が6分の1、被相続人の母が6分の1)になります。

次回は、「遺留分」についてご紹介します。

(弁護士 松村 彩)

相続をめぐる法律関係6 相続財産の範囲

第6回のテーマは、相続財産の範囲です。

被相続人が相続開始時に有していた遺産は、被相続人の一身に専属する権利(一身専属権)を除いて、全て相続の対象になります。

ここでいう「遺産」には、プラスの財産もマイナスの財産も含まれます。

プラスの財産とは、不動産や現金、預貯金、自動車、株式、家財などの動産がこれに当たります。

一方で、マイナスの財産とは、借金や住宅ローン、未払の税金、連帯保証人の地位などがこれに当たります。

また、相続財産に含まれない「一身専属権」とは、特定人のみが主体であることを必要とする権利をいい、例えば、雇用上の地位やもともと本人以外への帰属が予定されていない生活保護受給権などがこれに当たります。

一身専属権を除く遺産は、全て相続の対象になりますが、以下の財産については注意が必要です。

まず、生命保険金のうち、被相続人が特定の相続人を受取人に指名して締結した生命保険の保険金は、相続財産になりません。

また、保証債務についても、身元保証債務や保証期間および責任限度額の定めのない包括的信用保証債務については、主債務者と保証人の人的関係が基礎にあると考えられていますので、相続の対象になりません。

他方で、一般の保証債務や限度額の定めのある信用保証債務については、相続の対象になります。

相続の承認をするかどうかを判断する際には、被相続人が保証人になっているのか、保証人になっているとすれば何の保証なのかを予めよく確認するようにしてください。

次回は、「相続人の相続分」についてご紹介します。

(弁護士 松村 彩)

相続をめぐる法律関係5 相続の承認と放棄

第5回のテーマは、相続の承認と放棄です。

民法では、誰が相続人になることができるのか規定されており、このように民法の規定により相続人になると予定されている人を「法定相続人」といいます。

法定相続人は、以下の3つのうち、いずれかを選ぶことができます。

①単純承認(被相続人の財産も借金もすべて受け継ぐこと)

②限定承認(被相続人に借金があるか不明であるものの財産が残る可能性がある場合等に、相続によって得た財産の限度で被相続人の借金等の債務も受け継ぐこと)

③相続放棄(被相続人の財産も借金も全て受け継がないこと)

法定相続人は、相続放棄の手続きをとらない限り、単純承認をしたことになります。

そのため、相続財産が明らかに借金しかないような場合には、相続放棄の手続きをとった方がよいでしょう。

なお、一部の財産についてのみ相続放棄をすることはできませんし、被相続人が死亡する前に法定相続人がした相続放棄は無効になります。

相続放棄の手続きをとるためには、被相続人の最後の住所地の家庭裁判所で、相続放棄の申述をしなければなりません。

家庭裁判所に相続放棄の申述をする際には、申述書のほかに被相続人の戸籍謄本等の添付書類が必要になります。

なお、相続放棄は、自己のために相続開始があったことを知った時から「3ヶ月以内」に行わなければなりませんので、注意してください(民法915条1項)。

相続財産の一部または全部を処分したきには基本的に単純承認をしたものとみなされ、後で相続放棄の手続きをとることはできなくなります。

また、相続放棄をした後であっても、相続財産を消費した場合等は基本的には単純承認をしたものとみなされますので、注意してください。

次回は、「相続財産の範囲」についてご紹介します。

(弁護士 松村 彩)

相続をめぐる法律関係4 相続財産管理人

第4回のテーマは、相続財産管理人です。

例えば、被相続人の生前にお金を貸していた人が、被相続人の遺産(相続財産)からお金を返してもらうためにはどうしたらよいでしょうか。

相続人が存在するならば、相続人に対して請求をすることができますが、相続人が存在しない場合はどうしたらよいでしょうか。

相続人がいない相続財産を管理、処分してもらいたいときには、相続財産管理人の選任を家庭裁判所に申し立てることができます。

この相続財産管理人の選任の申立をすることができるのは、検察官または利害関係人です(民法952条1項)。

前述の例ですと、相続財産からお金を返してもらいたいと考えている人は、利害関係人にあたるといえます。

家庭裁判所に対して、相続財産管理人の選任の申立てがされると、家庭裁判所は、被相続人の戸籍等といった資料を確認した上で、相続財産管理人を選任します。

一般的には、弁護士や司法書士が相続財産管理人に選任されることが多いといえます。

相続財産管理人は、被相続人の債権者等がいるのかどうかを確定するため、被相続人に対して債権を有している者等は申し出てくるよう官報に公告します。

また、相続人を捜索するため、相続人がいるならば名乗り出るよう官報に公告します。

もし、官報に公告してから6か月以上経過しても、相続人が出現しなければ、相続人が不存在であることが確定します。

その後、相続財産管理人は、被相続人の債権者等に対して相続財産から債務の弁済を行うことになります。

なお、相続人捜索のための官報掲載費用や相続財産管理人の報酬のため、相続財産管理人選任の申立てに当たっては裁判所に予納金を納める必要があります。

事案により異なりますが、50万円から100万円ほどの予納金が必要になることが多いため、相続財産管理人の選任の申立を行う際には、費用対効果をよく考えて行うようにしてください。

次回は、「相続の承認と放棄」についてご紹介します。

(弁護士 松村 彩)

相続をめぐる法律関係3 相続人の廃除

第3回のテーマは、相続人の廃除です。

民法に規定されている相続人の欠格事由に該当しない場合であっても、家庭裁判所に対する申立により、推定相続人から相続権を奪うことができる制度があります(民法892条)。

これを「相続人の廃除」といいます。

相続人の廃除が認められるためには、以下の廃除事由が存在することを申立書に記載した上で、家庭裁判所に推定相続人廃除の審判の申立を行い、家庭裁判所に廃除の決定を出してもらわなければなりません。

民法で規定されている廃除事由としては、以下の2つがあります。

①被相続人に対して虐待したとき、もしくは重大な侮辱を加えたとき

②推定相続人にその他の著しい非行があったとき

相続人の廃除は、推定相続人の相続権を裁判所に対する申立により奪う制度ですから、被相続人の主観的、恣意的な廃除は認められません。

そのため、廃除事由としての「虐待」や「侮辱」、「著しい非行」は、相続的共同関係を破壊する程度に客観的に重大なものでなければなりません。

例えば、以下の事例では廃除の申立が認められました。

父の金員を無断で費消したり、多額の物品購入代金の支払いを父に負担させた上、これを注意した父に暴力を振るい、その後家出して行方不明となっている長男に対する父からの推定相続人廃除の申立てを認めた事例(岡山家審平成2年8月10日家月43巻1号138頁)

なお、廃除により相続権がはく奪された場合であっても、代襲相続が可能です。

そのため、上記の裁判例において、相続権を廃除された長男に子(廃除の申立をした父からみて孫にあたる)がいた場合には、孫が代襲相続することができることになります。

次回は、「相続財産管理人」についてご紹介します。

(弁護士 松村 彩)

相続をめぐる法律関係2 相続人の欠格

第2回のテーマは、相続人の欠格です。

前回ご紹介したとおり、誰が相続人になることができるのかは、民法により規定されています。

ただし、民法が規定する一定の事由がある場合には、相続人から当然に除かれます(民法891条)。

この相続人から当然に除かれる事由のことを「欠格事由」といいます。

民法が規定する欠格事由は以下のとおりです。

①故意に被相続人または先順位もしくは同順位の相続人を死亡するに至らせ、または至らせようとしたために、刑に処せられた者

②被相続人が殺害されたことを知っていながら告訴、告発をしなかった者

③詐欺または強迫によって被相続人に相続に関する遺言をし、撤回し、取り消し、変更することを妨げた者

④詐欺または強迫によって被相続人が相続に関する遺言をし、撤回し、取り消し、変更させた者

⑤相続に関する被相続人の遺言書を偽造し、変造し、破棄し、隠匿した者

①については、刑事裁判で刑が確定することで、欠格が証明されます。

②~⑤については、欠格事由の有無について相続人間で争いがある場合には、民事訴訟を提起し、判決によって欠格事由の有無を確定することになります。

次回は、「相続人の廃除」についてご紹介します。

(弁護士 松村 彩)

相続をめぐる法律関係1 相続人の範囲

今回から、相続をめぐる法律関係について、ご紹介していきます。

第1回のテーマは、相続人の範囲です。

相続とは、死亡した人の財産や権利義務を包括的に引き継ぐことをいいます。

死亡により財産等を引き継がれる人を「被相続人」といい、死亡した人の財産等を引き継ぐ人を「相続人」といいます。

誰が相続人になることができるのかは、民法に規定されています。

まず、配偶者(夫や妻)は常に相続人になります(民法890条)。

配偶者以外に親族がいる場合には、以下の順位で配偶者と共に相続人になることができます(民法887条1項、889条1項)。

第1順位:被相続人の子

第2順位:被相続人の直系尊属(被相続人の父母等)

第3順位:被相続人の兄弟姉妹

例えば、ある男性が死亡し、残された家族には、妻と子ども1人、男性の両親がいる場合には、妻(配偶者)と子ども(第1順位)が相続人になります。

男性の子どもが第1順位の相続人であるため、第2順位である男性の両親は相続人にはなれません。

また、上記の事例で、残された家族に、妻と孫1人(子どもの子ども)、男性の両親がいて、男性よりも先に子どもが死亡していた場合はどうでしょうか。

男性の子どもが相続開始前よりも死亡していた場合には、孫(子どもの子ども)が子どもに代わって相続人になることができます。

これを「代襲相続」といいます(民法887条2項)。

そのため、この事例では、妻(配偶者)と子どもを代襲相続した孫(第1順位)の2人が相続人になります。

相続人がいるかどうかについては、被相続人の戸籍謄本等を取得して調査することができます。

次回は、「相続人の欠格」についてご紹介します。

(弁護士 松村 彩)

相続の基礎7(遺言2)

さて、先週、特別な方式による場合を除き、遺言は、①自筆証書、②公正証書または③秘密証書によってしなければならないとされており(民法967条)、形式を満たしていない遺言は無効となることをお伝えしました。

では、具体的に、どのようなような形式を満たさなければならないのでしょうか。

まず、①自筆証書遺言ですが、「遺言者が、その全文、日付及び氏名を自書し、これに印を押さなければならない。」(民法968条1項)とされています。

「自書」とされていますので、すべての部分を自書する必要があり、パソコンによる印字や代筆が含まれていると、たとえ一部であっても無効となります*1。

つぎに、②公正証書遺言ですが、公証人が関与して作成されます(民法969条*2)。

公証人が関与して作成されるため、形式を満たしていないということは通常あり得ず、その効力が問題となることが少なく、また、その原本は公証役場で保管されるため、偽造や紛失等のおそれがないというメリットがあります。

最後に、③秘密証書遺言ですが、公証人または証人の前に封印した遺言書を提出することで、遺言の存在は明らかにしながらも内容を秘密にすることができる方式の遺言です(民法970条*3)。

②公正証書遺言以外の、①自筆証書遺言および③秘密証書遺言については、法律家が関与せずに作成することができるので、費用があまり掛からないというメリットがあります。

他方、法律家が関与しないため、方式を満たしていないと、遺言そのものが無効となってしまうというデメリットがあります。

そのため、遺言書を作成する際は、②公正証書遺言を活用することをお勧めします。

(弁護士 國安耕太)

*1

ただし、現在、国会で民法の相続分野の改正が審議されており、財産目録については自書でなくても有効となる可能性があります。

また、自筆証書遺言の保管制度も創設される予定です。

*2 民法969条

公正証書によって遺言をするには、次に掲げる方式に従わなければならない。

一 証人2人以上の立会いがあること。

二 遺言者が遺言の趣旨を公証人に口授すること。

三 公証人が、遺言者の口述を筆記し、これを遺言者及び証人に読み聞かせ、又は閲覧させること。

四 遺言者及び証人が、筆記の正確なことを承認した後、各自これに署名し、印を押すこと。ただし、遺言者が署名することができない場合は、公証人がその事由を附記して、署名に代えることができる。

五 公証人が、その証書は前各号に掲げる方式に従って作ったものである旨を附記して、これに署名し、印をおすこと。

*3 民法970条

秘密証書によって遺言をするには、次に掲げる方式に従わなければならない。

一 遺言者が、その証書に署名し、印を押すこと。

二 遺言者が、その証書を封じ、証書に用いた印章をもってこれに封印すること。

三 遺言者が、公証人1人及び証人2人以上の前に封書を提出して、自己の遺言書である旨並びにその筆者の氏名及び住所を申述すること。

四 公証人が、その証書を提出した日付及び遺言者の申述を封紙に記載した後、遺言者及び証人とともにこれに署名し、印を押すこと。

相続の基礎6(遺言1)

相続の基礎、最後は、遺言についてです。

遺言とは、遺言者が、自身の死後の法律関係を定めるためにする意思表示をいいます。

大雑把にいえば、自分の死後に自分の財産を誰に対し、どのように分配するかなどを明らかにするものです。

遺言によって定めることができる事項(遺言事項)は、法律(民法等)に定められており、法律で定められていない事項は、法的な効力を生じません。

遺言事項は、おおむね

(1)相続に関する事項(相続分の指定(902条)や遺産分割方法の指定(民法908条)など)

(2)相続以外の財産に関する事項(遺贈(民法964条)や生命保険金の受取人の変更(保険法44条)など)

(3)身分関係に関する事項(認知(民法781条2項)や未成年後見人の指定(民法839条1項)など)

(4)遺言の執行に関する事項(遺言執行者の指定(民法1006条1項))

に分類することができます。

また、原則として、遺言は、書面でしなければならず(民法968条1項、969条、970条1項)、口頭でした遺言は無効となります(民法960条)。

また、特別な方式による場合を除き、遺言は、①自筆証書、②公正証書または③秘密証書によってしなければならないとされています(民法967条)。

なお、形式を満たしていない遺言は無効となるので、注意が必要です。

(弁護士 國安耕太)

相続の基礎5

先週は、遺留分について、簡単にご紹介しましたが、このほか、特別受益や寄与分が問題となることも多いです。

特別受益とは、相続人のうちの1人が、被相続人から、遺贈や生前贈与などで特別の利益を受けた場合に、当該相続人の当該利益分について、遺産取得分が減額されるという制度です(民法903条*1)。

これまでお伝えしてきたとおり、遺言書等がない場合、原則として、法定相続人が法定相続分に応じて、被相続人の遺産を相続します。

しかし、相続人の中に、被相続人から高額な生前贈与を受けるなどによって特別に利益を得ていた人がいる場合にまで単純に法定相続分に従って相続することになると、相続人間で不公平が生じてしまいます。

そこで、民法では、このような特別受益がある相続人の遺産取得分を減らすことで、各相続人間の公平をはかっています。

ただ、どのような場合であれば、特別受益にあたるといえるのか必ずしも一概にはいえません。

つぎに、寄与分とは、相続人の中に、被相続人の財産の増加や維持に特別に貢献した人がいる場合に、当該相続人の遺産取得分を増額するという制度です(民法904条の2*2)。

寄与分も、各相続人間の公平をはかる制度ですが、特別受益同様、寄与分にあたるといえるのか必ずしも一概にはいえません。

このように相続に際しては、遺留分、特別受益や寄与分といった法的問題が生じる可能性があるので、きちんと専門家に相談することが重要といえます。

(弁護士 國安耕太)

*1民法903条

「1 共同相続人中に、被相続人から、遺贈を受け、又は婚姻若しくは養子縁組のため若しくは生計の資本として贈与を受けた者があるときは、被相続人が相続開始の時において有した財産の価額にその贈与の価額を加えたものを相続財産とみなし、前三条の規定により算定した相続分の中からその遺贈又は贈与の価額を控除した残額をもってその者の相続分とする。

2 遺贈又は贈与の価額が、相続分の価額に等しく、又はこれを超えるとき は、受遺者又は受贈者は、その相続分を受けることができない。

3 被相続人が前二項の規定と異なった意思を表示したときは、その意思表 示は、遺留分に関する規定に違反しない範囲内で、その効力を有する。」

*2民法904条の2

「1 共同相続人中に、被相続人の事業に関する労務の提供又は財産上の給付、被相続人の療養看護その他の方法により被相続人の財産の維持又は増加について特別の寄与をした者があるときは、被相続人が相続開始の時において有した財産の価額から共同相続人の協議で定めたその者の寄与分を控除したものを相続財産とみなし、第九百条から第九百二条までの規定により算定した相続分に寄与分を加えた額をもってその者の相続分とする。

2 前項の協議が調わないとき、又は協議をすることができないときは、家庭裁判所は、同項に規定する寄与をした者の請求により、寄与の時期、方法及び程度、相続財産の額その他一切の事情を考慮して、寄与分を定める。

3 寄与分は、被相続人が相続開始の時において有した財産の価額から遺贈の価額を控除した残額を超えることができない。

4 第二項の請求は、第九百七条第二項の規定による請求があった場合又は第九百十条に規定する場合にすることができる。」

相続の基礎4

先週、遺言書等がなく、遺産分割協議がまとまらない場合、(1)不動産は、不可分であり、相続持分に応じて分割して相続するということが基本的に出来ず、相続割合に従って共有となること、(2)共有は、非常に不安定な状態であることをお伝えしました。

ただ、上記でも述べていますが、共有となってしまうのは、あくまでも、遺言書等がなく、遺産分割協議がまとまらない場合です(もちろん、遺産分割協議の結果、あえて共有にするということがないわけではありません。)。

遺言書等を作成していれば、相続割合に縛られず、自分の財産を自分の思うように相続させることができます。

しかし、遺言書等があれば、何でもできるというものではありません。

それは、相続人には、遺留分、という権利があるからです。

遺留分とは、一定の相続人に留保されていて、遺言による自由な処分に対して制限が加えられている持分的利益をいいます。

要するに、遺言書等で、自分の相続分がゼロにされていたとしても、一定の財産はもらう権利があるということです(民法1028条)。

*民法1028条

「兄弟姉妹以外の相続人は、遺留分として、次の各号に掲げる区分に応じてそれぞれ当該各号に定める割合に相当する額を受ける。

一 直系尊属のみが相続人である場合 被相続人の財産の3分の1

二 前号に掲げる場合以外の場合 被相続人の財産の2分の1」

このように相続対策を行う場合は、相続税だけでなく、この遺留分についても十分検討しておく必要があります。

(弁護士 國安耕太)

相続の基礎3

先週金曜日(平成30年2月23日)、「保険マンが身につけておけば必ずお客様が増えること」と題するセミナーで、講師を務めさせていただきました。

さて、その際にもお話したのですが、相続の対象となる財産が、不動産や株式なのか、現金や預貯金なのか、すなわち、当該財産が可分か、不可分かによって、その取扱いが大きく変わってきます。

まず、現金や預貯金は、基本的には可分なため、相続割合に基づいて分割して相続されます。

たとえば、妻と子ども2名が相続人である場合に、1000万円の現金があるとすると、妻が500万円、2名の子どもが250万円ずつ相続することになります。

他方、不動産は、現金や預金のような金銭債権と異なり、不可分ですから、相続持分に応じて分割して相続する、ということは基本的に出来ません。

そのため、各自の相続持分に応じて、一つの不動産を共有することになります。

具体的には、妻:子ども:子ども=4:1:1という割合で共有していることになります。

共有とは、非常に大雑把に言えば、複数の人が一つのものを一緒に持っている状態で、非常に不安定な状態です。

たとえば、共有物を変更・処分する場合は、共有者全員の同意が必要です(民法251条)。

また、共有物の使用・利用・改良行為等管理に関しては、「各共有者の持分の価格に従い、その過半数で決する。」とされている(民法252条本文)など、その権利行使に制限が加えられています。

家族間で仲が良い場合はいいのですが、仲が悪い場合は、不動産の利用を巡って争いが生じる可能性があります。

また、仲が良いと思っていた家族であっても、遺産分割協議が紛糾してしまうことも珍しくありません。

このような事態を避けるため、事前に相続対策をしておく必要があるのです。

(弁護士 國安耕太)

相続の基礎2

さて、今回は、まず、相続の基本的なルールを押さえていきましょう。

たとえば、前妻との間に子どもが2人、現在の妻との間に子どもが2人いる方(被相続人)が亡くなった場合を考えてみましょう。

相続人は、妻、妻との子ども2人、前妻との子ども2人の合計5人です。

・民法887条1項:「被相続人の子は、相続人となる。」

・民法890条: 「被相続人の配偶者は、常に相続人となる。(以下略)」

つぎに、それぞれの相続割合ですが、相続割合は、

妻:妻の子:妻の子:前妻の子:前妻の子=4:1:1:1:1

となります。

・民法900条1号:「子および配偶者が相続人であるときは、子の相続分および配偶者の相続分は、各二分の一とする。」

・民法900条4号本文:「子、直系尊属又は兄弟姉妹が数人あるときは、各自の相続分は、相等しいものとする。」

また、前妻の子のうち1人が、相続開始時に亡くなっており、その子(被相続人の孫)がいるような場合、相続割合は、

妻:妻の子:妻の子:前妻の子:前妻の子の子:前妻の子の子=8:2:2:2:1:1

となります。

(弁護士 國安耕太)

*セミナーのご案内

「保険マンが身につけておけば必ずお客様が増えること」

日時:平成30年2月23日金曜日19:00〜

場所:東京都渋谷区神宮前1-4-20 1507号

参加費:5000円(懇親会費込み)

相続の基礎1

平成30年2月23日金曜日、「保険マンが身につけておけば必ずお客様が増えること」というセミナーで、相続に関し、みなさんにぜひ知っておいていただきたいことについてお話しいたします。

タイトルは「保険マン」となっていますが、相続に関する基本的なルールについて、解説いたしますので、相続について学びたい方、事業承継をどのようにするか悩んでいる方は、ぜひ参加してみてください。

さて、本題に入りますが、みなさんは、毎年、相続に関して、どのくらい紛争が起こっているかご存知でしょうか?

少し古い資料ですが、最高裁判所が公開している平成28年の司法統計では、平成28年に全国の家庭裁判所が新たに受理した遺産分割調停(審判含む)事件の件数は、1万4662件となっています*1。

この数字だけ見ると、意外と少ないように思えるかもしれませんが、調停というのは、少なくとも相手方がいます。

また、紛争となるような事案は、関係者が多数に及ぶような場合も少なくありません。

したがって、平成28年に遺産分割調停(審判含む)事件に新たに関わることになった人は、少なくとも3万人以上はいるということになります。

ちなみに、平成27年に亡くなった方は130万2000人*2、平成28年に亡くなった方は129 万6000人であることからすれば、亡くなった方のうち約1%が、相続紛争に発展したともいえます。

このようにみていくと、相続紛争は、意外と身近にある、ということがわかるのではないでしょうか。

(弁護士 國安耕太)

*1

http://www2.mhlw.go.jp/topics/topics/saiyo/saiyo1.htm

*2

http://www.mhlw.go.jp/toukei/saikin/hw/jinkou/suikei15/

*3

http://www.mhlw.go.jp/toukei/saikin/hw/jinkou/suikei16/index.html

自筆証書遺言の押印

先日(平成28年6月3日)、自筆証書遺言に関する、少し風変わりな最高裁判決が出されました*1。

自筆証書遺言について、民法は、「自筆証書によって遺言をするには、遺言者が、その全文、日付及び氏名を自書し、これに印を押さなければならない。」としています(968条1項)。

本件では、ここでいう押印は、通常用いられる印鑑を押すことのみならず、「花押*2」を書くことでもよいのか、ということが争われました。

原審の福岡高裁那覇支部は、「花押の一般的な役割に、a家及びAによる花押の使用状況や本件遺言書におけるAの花押の形状等を合わせ考えると、Aによる花押をもって押印として足りると解したとしても、本件遺言書におけるAの真意の確保に欠けるとはいえない。」と判示して、「花押」も民法968条1項の「押印」にあたると判断しました。

これに対し、最高裁は、「民法968条1項が、自筆証書遺言の方式として、遺言の全文、日付及び氏名の自書のほかに、押印をも要するとした趣旨は、遺言の全文等の自書とあいまって遺言者の同一性及び真意を確保するとともに、重要な文書については作成者が署名した上その名下に押印することによって文書の作成を完結させるという我が国の慣行ないし法意識に照らして文書の完成を担保することにある」との従来の最高裁判決を踏襲したうえで、「我が国において、印章による押印に代えて花押を書くことによって文書を完成させるという慣行ないし法意識が存するものとは認め難い。」として、「花押」は民法968条1項の「押印」にあたらないと判断しました。

なかなか「花押」を用いている方はいらっしゃらないと思いますが、興味深い事例ですので、ご紹介いたしました。

(弁護士 國安耕太)

*1

http://www.courts.go.jp/app/files/hanrei_jp/930/085930_hanrei.pdf

*2

花押(かおう、華押)は、署名の代わりに使用される記号・符号をいう(ウィキペディアより)。

相続の開始後に認知された者の価額の支払請求権

先日(平成28年2月26日)、相続の開始後に認知された者の価額の支払請求権(民法910条)に関し、遺産の価額算定の基準時を価額の支払を請求した時とする最高裁判決が出されました*1。

一般的な相続ではあまり関係のない条文ですが、この機会にちょっと整理をしてみましょう。

まず、共同相続人は、「いつでも、その協議で、遺産の分割をすることができる。」のが原則です(民法907条1項*2)。

また、遺産分割協議は、相続人全員が参加しなければならず、相続人を一人でも欠いた遺産分割協議は無効となります。

ただし、相続の開始後認知によって相続人となった者が遺産分割協議に参加していなかったという場合は、例外的に無効とはなりません。

この場合、当該相続人は、価額の支払を請求することができます(民法910条*3)。

では、この価額の支払を請求する場合における遺産の価額算定の基準時はいつか、ということが問題となりますが、これについて価額の支払を請求した時としたのが上記最高裁判決です。

この理由について最高裁は、「認知された者が価額の支払を請求した時点までの遺産の価額の変動を他の共同相続人が支払うべき金額に反映させるとともに、その時点で直ちに当該金額を算定し得るものとすることが、当事者間の衡平の観点から相当であるといえるから」としています。

以上のとおり、最高裁は、遺産の価額算定の基準時を価額の支払を請求した時としましたので、いつの時点で価格の支払を請求するかによって、遺産の価額算定の基準時が変動することになります。

今後は、いつの時点で価格の支払を請求するのか、不動産や経済状況の推移等を見て、判断していく必要がありそうです。

(弁護士 國安耕太)

*1

http://www.courts.go.jp/app/files/hanrei_jp/705/085705_hanrei.pdf

*2 民法709条1項

「共同相続人は、次条の規定により被相続人が遺言で禁じた場合を除き、いつでも、その協議で、遺産の分割をすることができる。」

*3 民法910条

「相続の開始後認知によって相続人となった者が遺産の分割を請求しようとする場合、他の共同相続人が既にその分割その他の処分をしたときは、価額のみによる支払の請求権を有する。」

相続対策と養子縁組

本年(平成27年)1月1日から、相続税の基礎控除額が変更になりました。

(基礎控除額を超えた部分に対し、相続税がかかります。)

従前は、5000万円+相続人の数×1000万円までが、基礎控除として認められていました。

ところが、本年1月1日からは、これが3000万円+相続人×600万円に変更になっています(相続税法15条1項*1)。

これがどういうことかといいますと、たとえば、相続人が2人の場合、従前は、

5000万円+2人×1000万円=7000万円

までは相続税がかかりませんでした。

これに対し、本年1月1日以降は、

3000万円+2人×600万円=4200万円

を超えると、相続税がかかることになります。

さて、ここで一つ疑問が沸きます。

相続人の数×600万円で、基礎控除額が決まるのであれば、沢山の人と養子縁組をすれば、基礎控除額も大きくなるのではないか・・・?

はい、やはりそう都合良くいくものではありません。

相続税法は、被相続人(亡くなった方)に養子がいる場合について、調整規定を置いています(相続税法15条2項*2)。

これによれば、実子がいる場合は1人まで、実子がいない場合は2人まで、上記基礎控除額の計算における相続人の数に含めることができるとされています。

したがって、沢山の人と養子縁組をしたとしても、基礎控除額は一定の範囲内に制限されることになります。

なお、これに対し、遺留分(民法1028条以下)の計算においては、養子の人数に制限はありません。

相続対策をする際には、専門家に相談する等これらのことも考えてきちんと行うようにしてください。

(弁護士 國安耕太)

*1

「相続税の総額を計算する場合においては、同一の被相続人から相続又は遺増により財産を取得した全ての者に係る相続税の課税価格の合計額から、3000万円と600万円に当該被相続人の相続人の数を乗じて算出した金額との合計額(以下「遺産に係る基礎控除額」という。)を控除する。

*2

「前項の相続人の数は、同項に規定する被相続人の民法第5編第2章(相続人)の規定による相続人の教(当該被相続人に養子がある場合の当該相続人の数に算入する当該被相続人の養子の数は、次の各号に掲げる場合の区分に応じ当該各号に定める養子の数に限るものとし、相続の放棄があつた場合には、その放棄がなかったものとした場合における相続人の数とする。)とする。

一 当該被相続人に実子がある場合又は当該被相続人に実子がなく、養子の数が1人である場合 1人

二 当該被相続人に実子がなく、養子の数が2人以上である場合 2人」

相続と連帯保証

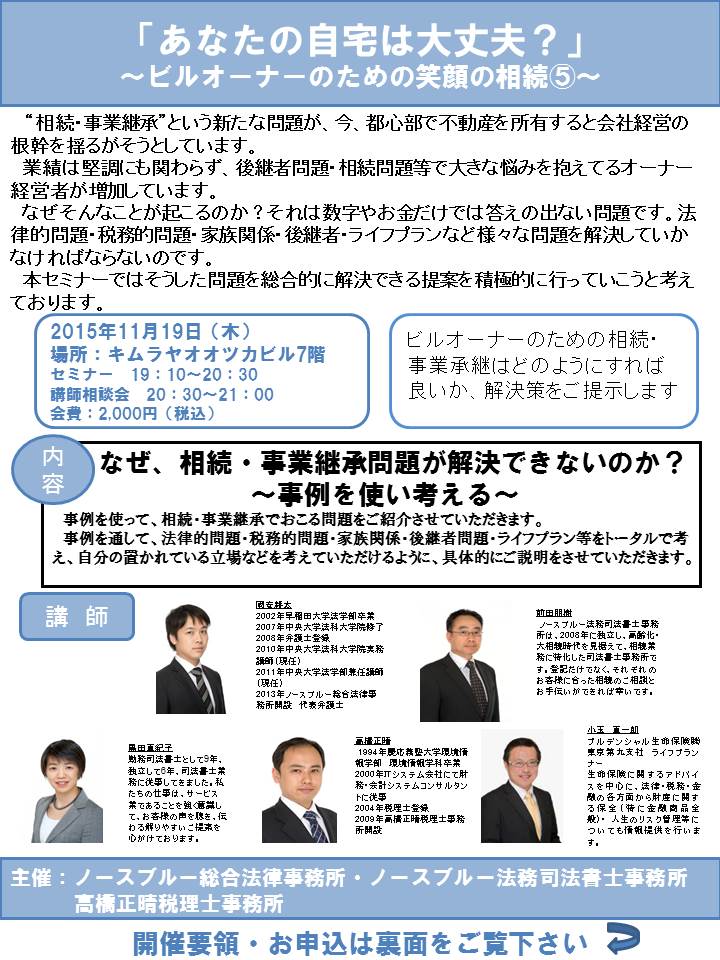

来月19日に、午後7時から第8回想続セミナー「あなたの自宅は大丈夫?~ビルオーナーのための笑顔の相続⑤~」を開催いたします*。

相続事件を多数手掛ける税理士、司法書士、弁護士がそれぞれの経験と専門的見地から、相続事案を分析・解説します。

ぜひ参加をご検討ください。

さて、相続の際に顕在化する問題として、連帯保証契約があります。

相続が発生すると、預金のような金銭債権は、法定相続分に応じて当然に分割されますが、このとき、借金のような負債も、法定相続分に応じて当然に分割されてしまいます。

これは、たとえ相続人間で、一人の相続人を当該連帯保証債務の債務者と定めた場合であっても同じです。

たとえば、被相続人Aさんの相続人が、BさんとCさんであった場合に、BさんとCさんとの間で、Bさんだけが負債を相続すると合意をしていたとしても、これは当事者であるBさんとCさんとの間でのみ効力が生じるにすぎず、これを債権者に対し、対抗することはできません。

すなわち、対債権者との関係では、Bさんだけでなく、Cさんも相続したものとして、債務者として取り扱われることになります。

もちろん、当事者であるBさんとCさんとの間では、有効な合意となりますから、Cさんが借金を返済したような場合には、その返済額をBさんに求償することはできます。

ただ、上記のとおり、債権者に対しては、支払義務を負ってしまうことになりますので、注意が必要です。

もし、一切の債務を負わないようにするのであれば、相続放棄をするしかありません。

したがって、財産を相続する気がないのであれば、遺産分割協議書で財産を受け取らないようにするのではなく、相続放棄をすることをお勧めします。

正しい知識を持って、円満かつ円滑な相続を目指しましょう。

(弁護士 國安耕太)

*

時間:19時~21時

場所:東京都港区新橋1-18-19

キムラヤオオツカビル7階

会費:2000円(税込)

定員:15名

内縁と相続

来月19日に、午後7時から第8回想続セミナー「あなたの自宅は大丈夫?~ビルオーナーのための笑顔の相続⑤~」を開催いたします*1。

相続事件を多数手掛ける税理士、司法書士、弁護士がそれぞれの経験と専門的見地から、相続事案を分析・解説します。

ぜひ参加をご検討ください。

さて、法的な婚姻関係にはないものの、夫婦生活を営んでいる場合を、一般的に内縁関係と呼んでいます。

この内縁は、判例上、婚姻に準ずる関係として取り扱われています(最高裁昭和33年4月11日判決、最高裁判所民事判例集12巻5号789頁)。

男女が相協力して夫婦としての生活を営む結合であるという点においては、婚姻関係と異なるものではない、というのが理由です。

したがって、内縁を解消する場合には、離婚における財産分与の規定(民法768条)が類推適用される等、婚姻関係に準じた保護を受けることができます。

しかし、内縁の配偶者が死亡した場合、すなわち、相続が発生した場合については、解釈が異なります。

すなわち、「内縁の夫婦について、離別による内縁解消の場合に民法の財産分与の規定を類推適用することは、準婚的法律関係の保護に適するものとしてその合理性を承認し得るとしても、死亡による内縁解消のときに、相続の開始した遺産につき財産分与の法理による遺産清算の道を開くことは、相続による財産承継の構造の中に異質の契機を持ち込むもので、法の予定しないところである」(最高裁平成12年3月10日判決、最高裁判所民事判例集54巻3号1040頁)として、内縁の配偶者の相続権を否定するのが判例の考え方です。

それゆえ、たとえば内縁の夫が死亡した場合、その妻は、内縁の夫の財産を相続することは出来ない、ということになります(相続人がいない場合は、特別縁故者*2として、相続財産を取得することができることがあります(民法958条の3))。

したがって、内縁の配偶者に財産を残したい場合は、遺言書等を作成しておかなければならない、ということになります。

なお、相続人には遺留分*3という権利がありますので、遺言書等を作成する場合は、専門家にきちんと依頼することをお勧めします。

(弁護士 國安耕太)

*1

時間:19時~21時

場所:東京都港区新橋1-18-19

キムラヤオオツカビル7階

会費:2000円(税込)

定員:15名

*2

特別縁故者とは、被相続人と生計を同じくしていた者や被相続人の療養看護に努めた者です。特別縁故者には、家庭裁判所の判断により、相続財産の一部または全部が与えられます。

*3

一定の相続人に留保されていて、遺言による自由な処分に対して制限が加えられている持分的利益。

相続セミナーを開催します!

きたる11月19日、午後7時から第8回想続セミナー「あなたの自宅は大丈夫?~ビルオーナーのための笑顔の相続⑤~」を開催いたします*。

「うちの家族は仲が良いから」

「相続で揉めるほど財産がないから」

「相続のことを考えるなんてまだ早い」

等の理由で、将来の相続対策をしていない方も多いと思います。

しかし、相続紛争は後を絶たちません。

毎年新規に1万件を超える紛争が家庭裁判所に持ち込まれているという統計もあります。

また、相続紛争の9割が、相続財産の合計額が5000万円以下とも言われています。

このように相続紛争は、どの家族でも起こりうるものであり、そうであるからこそ、相続対策が必要不可欠なのです。

ちなみに、相続が紛争に発展する原因は、大きく分けて2つあります。

1つは、相続人が複数おり、そのうちの一部の者が相続額ないし相続割合に不満を持つ場合です。

そして、もう1つは、相続税を支払わなければならない場合です。

したがって、相続対策を行うにあたっては、①相続トラブル(争続)の回避、②納税資金の確保、そして、③節税という3つの視点を持つことが必要です。

つまり、この①から③の順番で重要度が下がっていきます。

ところが、いわゆる相続対策を行おうとする場合、多くの方が③節税ということに重きを置き、①および②という本来より重視すべき項目を疎かにしてしまいます。

本セミナーでは、弁護士、税理士および司法書士が、それぞれの立場からこの①相続トラブル(争続)の回避、②納税資金の確保、③節税という3つの視点から必要となる相続対策について解説いたします。

お時間のある方は、ぜひお問い合わせください。

(弁護士 國安耕太)

*

時間:19時~21時

場所:東京都港区新橋1-18-19

キムラヤオオツカビル7階

会費:2000円(税込)

定員:15名

雑誌「きらめき百歳」に連載中です。

当事務所、國安耕太弁護士が、雑誌「きらめき百歳」にて、連載しています。

実際に國安弁護士が経験した事案を元に、様々な法的トラブルを紹介しています。

ぜひご一読ください。

(事務局)